Si creías que la banca en Latinoamérica estaba condenada al letargo eterno, con esas interminables filas para pagar hasta el recibo de la luz, aquí llega Nubank a romper esquemas —y de paso, a robarse más de un titular sensacionalista. Liderado por el colombiano y fundador de Nubank, David Vélez, este banco digital ha puesto a tambalear el sector bancario tradicional y a repensar la vida financiera de millones de personas. Entre servicios financieros más simples y un marketing que hace ver a los bancos establecidos como piezas de museo, Nubank se ha convertido en uno de los fenómenos más comentados en el Latam Fintech Market. Y sí, tú también podrías ser parte de esta revolución, siempre que no temas pulsar un botón en una app en vez de rogarle a un cajero malhumorado.

Por supuesto, no todo ha sido pura miel en su ascenso. Pero, para comprender realmente cómo Nubank y David Vélez de Nubank lograron transformar la forma en que las personas acceden a servicios bancarios, vale la pena sumergirse en esta historia de agitada vida emprendedora, canibalización del negocio tradicional y miradas de asombro (o espanto) por parte de bancos dominantes que en un momento jamás creyeron que un banco sin sucursales llegaría a tal punto de agresivo crecimiento.

Hallazgos Sorprendentes (Olvídate de las “Conclusiones” de siempre)

Rebelión Contra la Burocracia

Nubank le declaró la guerra a la dependencia del efectivo y a los altos costos característicos de los bancos tradicionales. Ante la mirada incrédula de muchos expertos del sector, decidió que podíamos tener servicios bancarios con un clic, sin sucursales y con una atención 24/7. La irreverencia en el mundo bancario funciona, al parecer.Innovación = Ganar o Morir

Desde el día uno, este banco que usa la tecnología hasta en la cafetera ha apostado por la inteligencia artificial y las soluciones digitales para captar millones de usuarios. Si aún crees que el futuro de los pagos digitales no va contigo, quizá sea hora de revisar el saldo disponible en tu vieja tarjeta (con la esperanza de que no tengas que hipotecar tu casa en comisiones).David Vélez, el cofundador multimillonario que No Usa Corbata

Este hombre es la antítesis del banquero de antaño: nacido en Colombia, fogueado en Goldman Sachs y Morgan Stanley, y con un currículum de altos vuelos en bancos de inversión. Su misión: demostrar que en Latinoamérica también hay considerables oportunidades para romper las reglas y crear un banco principal 100% digital.Expansión Peligrosamente Rápida

Cuando los actores del mercado creyeron que Nubank era solo una moda, la compañía ya estaba sumando millones de clientes y una base de clientes que se extendía por Brasil, México y Colombia. Incluso dio el salto a la Bolsa de Nueva York (la archiconocida Bolsa de Valores de Nueva York). A veces, lo que suena a locura termina siendo el modelo de negocio del futuro.Impacto Social que Saca Chispas

Hablamos de miles, millones de personas antes excluidas del sistema financiero, que ahora gozan de acceso a servicios bancarios sin necesidad de rogar por una cuenta en bancos establecidos. Eso sí que es un impacto positivo, sobre todo en un mercado financiero que históricamente ha sido bastante elitista.

Orígenes de una Aventura: De un Colombiano a un Líder Fintech

Si Hollywood hiciera una película sobre David Vélez, seguramente no faltarían las escenas de una agitada vida familiar en Colombia, marcada por dificultades económicas, y de un joven con aguda capacidad para convertir esas experiencias en un motivador para cambiar el sector financiero. El hombre partió a estudiar en Stanford con la meta de regresar algún día y darle una patada a la burocracia bancaria de su región. Su paso por gigantes como Goldman Sachs y Morgan Stanley no fue casualidad: allí entendió la forma en que la banca de inversión y capital de crecimiento en mercados emergentes podía servir para lanzar empresas emergentes potentes.

No obstante, la chispa definitiva se encendió cuando Vélez desembarcó en Brasil y se dio de bruces con las filas colosales de los bancos dominantes y la frustración de una población que veía cómo sus ahorros se esfumaban en tarifas absurdas. Fue entonces cuando surgió la idea: ¿Y si creamos un banco digital que rompa con todas las reglas? Lo que empezó como un sueño arriesgado se materializó en Nubank en 2013. Al principio, los expertos del sector y bancos establecidos soltaron risitas incrédulas; hoy, varios de esos escépticos están comiéndose sus corbatas.

El Dream Team: Cristina Junqueira y Edward Wible

Pero David Vélez no estaba solo. Contaba con la atención del cofundador y la ayuda de figuras clave como Cristina Junqueira, la mano derecha con la que articuló estrategias de servicio al cliente y captación de clientes, y Edward Wible, el gurú tecnológico que convertiría la visión en apps y plataformas robustas. Este tridente impulsó un agresivo crecimiento del banco, basándose en soluciones digitales sencillas de manejar, con condiciones productos diseñadas para reducir los costos al consumidor.

La combinación de un equipo de primer nivel, un mercado sediento de innovación y un enfoque disruptivo condujo a Nubank a posicionarse rápidamente como uno de los referentes dentro del Latam Fintech Market. ¿El secreto? Mientras otras instituciones financieras se preocupaban por decorar sus oficinas, Nubank prefería invertir en una interfaz intuitiva, en eliminar comisiones, en la eficiencia de la operación del banco y en un costo de adquisición de nuevos usuarios menor gracias a la viralidad digital.

Para conocer más sobre innovaciones que transforman industrias, visita este enlace.

| Año | Hito |

|---|---|

| 2013 | Fundación de la empresa en São Paulo, Brasil. |

| 2018 | Alcanza una valoración de mil millones de dólares. |

| 2021 | Supera los mil millones en ingresos anuales. |

Tabla 1: Comparativa Inicial Entre Bancos Tradicionales y Nubank

| Aspecto | Bancos Tradicionales | Nubank |

|---|---|---|

| Dependencia de sucursales | Alta (oficinas físicas en todas partes) | Nula (todo se gestiona desde la app) |

| Comisiones y tarifas | Generalmente altas | Mínimas o inexistentes |

| Trámites y papeleo | Extensos y presenciales | 100% digital, pocos requisitos |

| Atención al cliente | Limitada, horarios de oficina | 24/7, vía chat, app o canales digitales |

| Actualizaciones tecnológicas | Lentas e incrementales | Constantes, con foco en innovación permanente |

Esta tabla pone en evidencia por qué Nubank aterrizó con tanta fuerza: la ineficiencia de los bancos tradicionales le dejó servido en bandeja un público ansioso por algo distinto.

Abriendo Brecha: Desafíos, Barreras y Burocracias Sin Fin

Ninguna historia de éxito está exenta de problemas. Nubank comenzó en Brasil, un país famoso por su normativa compleja y un sector bancario fuertemente regulado. Sumemos un cóctel explosivo: resistencia cultural a renunciar a la sucursal física, bancos de inversión cuestionando la viabilidad del modelo y actores del mercado que creyeron que un banco sin sucursales no podría hacerle frente a gigantes como Banco do Brasil o Banco Santander.

Barreras Regulatorias

Brasil y Colombia tienen fama de ser entornos “un poco complicados” (léase: laberintos infernales) para quien quiere emprender en servicios bancarios. El equipo de Nubank tuvo que lidiar con montañas de papeleo y una danza interminable con los entes reguladores para poder ofrecer productos financieros al gran público. Sin embargo, aprovecharon la necesidad real de acceder a servicios simples y transparentes, y eso los impulsó más rápido de lo que muchos esperaban.Desconfianza del Usuario

La gente estaba tan acostumbrada a la dependencia del efectivo y a las largas filas que ver un banco que usa la tecnología como arma principal generaba hasta chistes de oficina. “¿Cómo, y si se cae el internet?”, se escuchaba decir. Nubank tuvo que invertir tiempo y recursos en campañas informativas, demostrando que sus soluciones digitales eran seguras, accesibles y más convenientes que los mal llamados “beneficios” de los bancos establecidos.Saturación de la Oferta Fintech

Tras demostrar que un banco digital puede triunfar, empezaron a surgir otras empresas emergentes como setas después de la lluvia. Esto podría conllevar canibalización del negocio, pues de pronto todos ofrecen tarjetas de crédito sin comisión y servicios de pago en línea. Para Nubank, mantenerse como líder ha significado innovar constantemente y ofrecer un servicio al cliente puntero.

Pese a estos tropiezos, la resiliencia de Nubank y la visión de David Vélez les permitieron sortear los desafíos. Poco a poco, la compañía se volvió el modelo de negocio de referencia en la región, impulsando el crecimiento de Colombia Fintech y sentando un precedente interesante para que otras startups vieran que las oportunidades de crecimiento en el mercado financiero latinoamericano eran bastante más grandes de lo que los bancos dominantes admitían.

El Auge de un Banco Digital que Fascina y Asusta

Ya hemos dejado claro que Nubank creció a velocidad supersónica, de esos que uno se pregunta si no están usando esteroides corporativos. Con millones de usuarios en varios países, quedó claro que esto no era solo una moda pasajera. El poder de su base de clientes disparó su capitalización de mercado a niveles sorprendentes, y su salida a la Bolsa de Nueva York fue un hito que silenció a más de un escéptico. A estas alturas, si estás preguntándote si invertir en Nubank podría darte para un yate, pues puede que llegues un poco tarde, pero al menos ya sabes que no es una aventura improvisada.

Metiendo el Dedo en Otras Regiones

El hambre de expansión de David Vélez de Nubank no se detiene en Brasil. México y Colombia son los mercados clave para su siguiente fase de crecimiento. ¿Razones? Altos costos bancarios, millones de personas sin acceso a soluciones financieras formales y un sector financiero que a veces parece sacado de la década de los ochenta. Además, se rumora (y no muy bajito) que podrían explorar el mercado estadounidense, lo que, de concretarse, elevaría aún más su cuota de mercado global.

Al abrirse paso en diversos países, Nubank también ha traído oportunidades de crecimiento para empresas emergentes de tecnología financiera. Colombia Unirme, por ejemplo, ha discutido la importancia de abrir puertas a nuevos jugadores en la banca digital, inspirados por la experiencia de Nubank. Sin embargo, este crecimiento no está libre de riesgos: la canibalización del negocio es real, y la competencia no descansa.

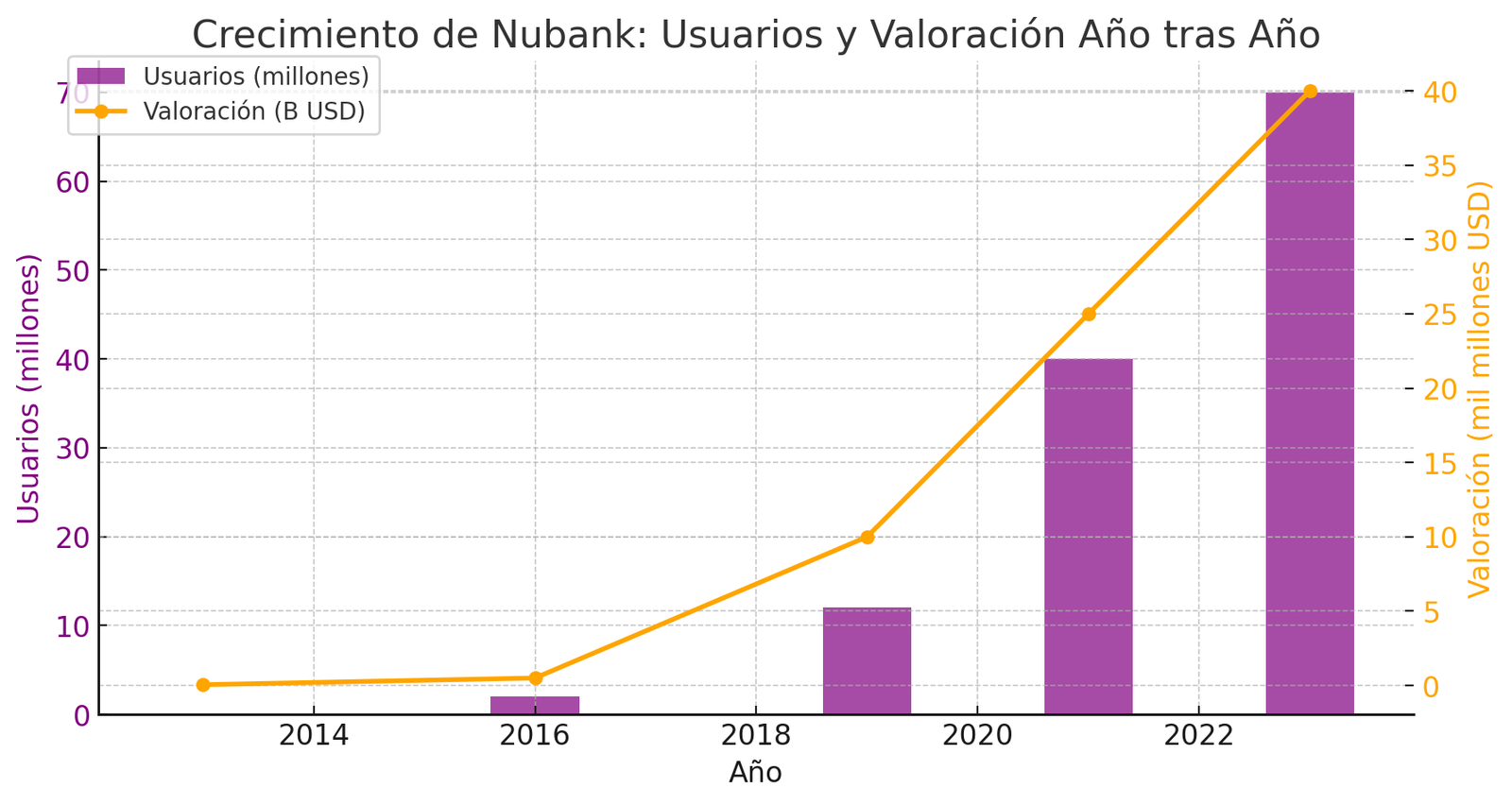

Tabla 2: Evolución Aproximada de Usuarios y Valoración de Nubank

| Año | Usuarios (en millones) | Valoración Estimada (USD) |

|---|---|---|

| 2013 | 0.1 | ~ 50 millones |

| 2016 | 2.0 | ~ 500 millones |

| 2019 | 12.0 | ~ 10,000 millones (10B) |

| 2021 | 40.0 | ~ 25,000 millones (25B) |

| 2023 | 70.0 + | ~ 40,000 millones (40B) |

(Los datos son estimaciones y referencias públicas que pueden variar según las fuentes y fechas exactas; sirven como guía para ilustrar el crecimiento explosivo de Nubank.)

Esta tabla deja ver cómo la compañía pasó de tener apenas un puñado de usuarios a convertirse en un titán de la banca digital, con una valoración que dejó boquiabiertos a inversionistas en la Bolsa de Valores de Nueva York.

«Cada desafío es una lección que nos acerca más a nuestros objetivos.»

| Desafío | Solución |

|---|---|

| Barreras regulatorias | Innovación y enfoque disruptivo |

| Desconfianza del mercado | Transparencia y eficiencia |

| Escalabilidad | Inversión en tecnología y talento |

Innovación y Revolución en el Sector Bancario

La revolución fintech en América Latina va más allá de Nubank, pero nadie puede negar su protagonismo. Su modelo de banco principal basado en la digitalización y la inteligencia artificial marca la tendencia a seguir para quienes quieran incursionar en el sector.

Adiós a las Filas y al Papel

La clave del éxito ha sido la inversión en tecnología y talento. Desde sus inicios, la compañía ha priorizado el desarrollo de soluciones digitales que simplifican la experiencia del usuario. Este enfoque ha permitido alcanzar ingresos superiores a los 2.900 millones de dólares, con una ganancia neta de 553 millones.

Personalización, la Palabra Mágica

A través de algoritmos y plataformas de data analysis, Nubank mejora la captación de clientes con ofertas ajustadas a sus perfiles, su historial de gastos y sus necesidades reales. Un ejemplo claro: si tus transacciones indican que pagas mucho en servicios médicos, podrían darte descuentos o planes de seguro más adaptados. Esta aguda capacidad de personalización va de la mano con una menor tasa de morosidad y un costo de adquisición mucho más competitivo.

Para conocer más sobre cómo otras empresas han transformado industrias, visita este enlace.

Operación del Banco sin Sucursales

Odiar las visitas al banco y las filas kilométricas es casi unánime, así que Nubank prescindió de esas bonitas oficinas donde medio mundo pierde la paciencia. El ahorro en costos de infraestructura se reinvierte en mejorar productos financieros, fortalecer la atención 24/7 y ofrecer tasas más competitivas. Todos ganan… salvo, claro, aquellos vendedores de cafés en las colas bancarias.

«La innovación no es solo tecnología, es la capacidad de resolver problemas reales de manera eficiente.»

Impacto Social, Tecnológico y Hasta Ambiental

Cuando se habla del impacto social de Nubank, no es un mero cliché: hay millones de clientes que antes no podían acceder ni a una simple tarjeta de débito, ya sea por falta de historial o por trámites burocráticos. Hoy, gracias a la expansión de este banco digital, pueden manejar su dinero desde el celular y respirar un poco de aire fresco en sus finanzas personales.

Inclusión Financiera Real

Antes, había regiones en Brasil, México y Colombia donde abrir una cuenta bancaria parecía un acto de magia negra. Con Nubank, el acceso a atención y a productos que no exigen una larga lista de requisitos es más amplio, fomentando la movilidad social.Menor Huella Ambiental

Parece un detalle menor, pero reducir las sucursales físicas y la papelería implica un ahorro considerable de recursos. La digitalización de pagos en millones de usuarios también minimiza la circulación de dinero en efectivo, lo que, sin ser la panacea ecológica, sí aporta su grano de arena.Influenciando a Bancos Tradicionales

El bancario brasileño y la banca latinoamericana en general no pueden ignorar lo que hace Nubank. Al ver cómo la compañía consigue una enorme base de clientes, muchos bancos de inversión y bancos tradicionales han tenido que modernizarse, revisar sus tarifas y ofrecer servicios más competitivos. Al final, esto beneficia al consumidor en mercados clave, pues la competencia —¡oh, sorpresa!— a veces nos favorece a los mortales.Proyección a 2024 y Más Allá

Con el impulso que lleva, Nubank seguirá perfilándose como el banco durante 2024 que es imposible no mencionar cuando se habla de innovación financiera. La banca de inversión y capital de crecimiento en la región seguirá apostando por su expansión, y con cada nueva ronda de capital riesgo, la capacidad instalada de Nubank para lanzar nuevos productos digitales aumenta.

Tabla 3: Resumen de Expansión Geográfica y Productos Clave

| País | Año de Ingreso | Productos Financieros Principales | Nivel de Adopción |

|---|---|---|---|

| Brasil | 2013 | Tarjeta de crédito, cuentas digitales | Masivo (principal mercado de la compañía) |

| México | 2019 | Tarjeta de crédito, pagos digitales | Rápido crecimiento, amplia captación de clientes |

| Colombia | 2020 – 2021 (pruebas e implementación) | Cuentas bancarias, tarjeta de crédito, eventual expansión a más servicios | En expansión, con ajuste a la regulación local |

| Argentina | 2020 (inicios de exploración) | Próximos lanzamientos en cuentas y pagos | Limitado; planes de crecimiento moderado |

(La información se basa en anuncios corporativos y noticias sobre la estrategia regional de Nubank. Las fechas pueden variar según la evolución regulatoria y comercial.)

La tabla anterior ilustra cómo Nubank va calibrando su expansión de acuerdo con las oportunidades, la demanda de usuarios y las condiciones regulatorias de cada lugar.

Para conocer más sobre líderes que han revolucionado industrias, visita este enlace.

Un Aplauso Sarcástico: Reflexiones Finales Sobre la Gran Ola Morada

Nubank no es la única empresa que busca ganar dinero en el sector financiero; sin embargo, se distingue por su estilo inconfundible y un sólido modelo de negocio que encarna la esencia de un banco digital puntero. Su agresivo crecimiento, respaldado por capital de riesgo y por gigantes como Berkshire Hathaway, da cuenta de que no se trata de un simple experimento, sino de un proyecto sostenido con impacto social de largo alcance.

Mientras algunos bancos establecidos aún se preguntan si deben lanzar su propia app funcional (y no aquella reliquia que falla los fines de semana), Nubank se divierte conquistando cuota de mercado y presentándose en la Bolsa de Valores de Nueva York como si fuera a una fiesta VIP. La historia de David Vélez de Nubank ilustra la importancia de la osadía en los negocios y confirma que en Latinoamérica sí hay genios capaces de plantar cara a los gigantes tradicionales.

Para terminar de pintar el cuadro, no debemos olvidar que esta irrupción de los neobancos y las fintech está transformando las reglas del juego. El consumidor moderno está cansado de pagar comisiones absurdas, lidiar con cajeros malhumorados y perder la paciencia en ventanillas. Por eso, los bancos sin sucursales y las soluciones digitales ganan terreno a toda velocidad.

Perspectivas Descaradas y Recomendaciones de Futuro

¿Buscas tips para inspirarte y no morir en el intento de “disrumpir” un sector tan “emocionante” como el bancario? Aquí van algunos:

Conoce las Reglas para Romperlas

Aunque parezca muy cool desafiar el status quo, primero debes entender la regulación y las políticas del mercado financiero de cada país. Nubank invirtió tiempo en sortear barreras, y esa preparación fue clave para ganar credibilidad ante los bancos de inversión y las autoridades.Arma un Equipo con Ganas de Cambiar el Mundo

David Vélez no creó Nubank en solitario. Contó con la participación de expertos del sector como Cristina Junqueira y Edward Wible, quienes lo ayudaron a poner en marcha la maquinaria. Sin un equipo talentoso y comprometido, la montaña de la burocracia termina tragándose cualquier buena idea.Invierte en Tecnología como si No Hubiera Mañana

La inteligencia artificial, el análisis de datos, la seguridad digital y la eficiencia en la operación del banco no se desarrollan por arte de magia. Requieren inversión constante. El costo de adquisición se abarata cuando tu plataforma es irresistible para los usuarios, y eso solo se logra con un producto fluido y confiable.No Temas a la Expansión (pero hazla con Cabeza)

Cuando veas grandes oportunidades de crecimiento, atrévete a mirar mercados como México, Colombia o incluso Estados Unidos. Eso sí, en cada lugar hay que entender a fondo las condiciones productos y las expectativas locales de servicio al cliente. Lo que funciona en Brasil podría requerir ajustes en Colombia Fintech.Sé Transparente y Atractivo para el Capital Riesgo

A los inversionistas les encanta una empresa que claramente puede crecer sin que se la coma la canibalización del negocio. Demuestra un modelo sostenible, deja claras tus métricas de adquisición de clientes y exhibe tu capacidad instalada para manejar grandes volúmenes sin sacrificar la calidad.Mantén un Toque Humano a Pesar de la Tecnología

Al final, la experiencia del usuario es la que determinará tu éxito. Si tu equipo de servicio al cliente está compuesto por bots que no saben diferenciar una queja de una consulta, prepárate para reseñas nefastas. Nútrete de la inteligencia artificial, pero sin olvidar el lado humano de las finanzas.

En esencia, la irrupción de Nubank ha dejado a la vista que el sector bancario no tenía por qué ser el mismo reino aburrido y costoso de siempre. Desde pagos digitales hasta atención al cliente, todo puede repensarse cuando cambias la visión y te enfocas en eliminar la fricción innecesaria. Y sí, aunque suene a descarada utopía, se pueden mejorar las condiciones de las personas y, de paso, hacer dinero.

El valor de la historia de David Vélez y Nubank no se agota en su éxito financiero. Inspira a emprendedores, inversores, académicos y a cualquiera que haya hecho una fila bancaria insufrible al menos una vez en su vida. Y, seamos sinceros, eso somos casi todos en Latinoamérica. Nos recuerda, con cierto sarcasmo incluido, que si una compañía consigue brindar acceso a soluciones financieras justas y eficientes, puede cambiar de raíz la relación de la gente con sus finanzas, generando un impacto social auténtico.

Así que la próxima vez que dudes de las fintech o que sientas que los bancos tradicionales dominan el mundo, recuerda a Nubank: aquel proyecto “ingenuo” y “demasiado ambicioso” que, gracias a un fundador colombiano con coraje, un par de socios visionarios y una legión de clientes hastiados de lo mismo de siempre, sacudió los cimientos del sector financiero en América Latina. Para algunos, es solo el principio de un camino que seguirá sorprendiendo (y tal vez asustando) a más de uno.

¡Sorpresa! La banca que conocías ya no es la única opción, y los cajeros malhumorados tienen cada vez menos público al que quejarse. Bienvenido sea el futuro, aunque para ciertos “dinosaurios” de las finanzas, este sea el preludio de su extinción comercial.